Was ist unser Papiergeld noch wert?

Verehrte Mandanten,

in meiner letzten Analyse hatte ich mich ausführlich mit der europäischen Schuldenkrise und den

Konsequenzen für den Euro beschäftigt. Nun sind einige Monate ins Land gegangen und die seinerzeit

prognostizierten Auswüchse scheinen sich zu bewahrheiten. Die Situation der südeuropäischen Länder

hängt ausschließlich von der Politik ab. Das Halten des Euro geht nur noch mittels Transferzahlungen.

Der Euro wird meiner Meinung nach die nächsten drei Jahre in der jetzigen Form nicht überleben.

Doch noch bedeutsamer ist der Blick auf die globalen Staatsverschuldungen und die fortschreitende

Verschiebung der Marktkräfte. Die von mir immer wieder angesprochene Zeitenwende hat begonnen

und die „Neue Normalität“ gewinnt zunehmend an Konturen. Während die offizielle Sprachregelung

(Politik und interessierte Protagonisten wie Banken und Fondsgesellschaften) das Ende der Krise herbei

schwört und den Konjunkturaufschwung ausruft, sehen die globalen wirtschaftlichen Konstellationen

bei genauer Betrachtung ziemlich düster aus.

Geld aus der Druckerpresse

Ausgehend von der amerikanischen Notenbank FED (Federal Reserve System) werden die Kapitalmärkte seit 2008 mit Unmengen von Geld

geflutet, um als Folge der Finanzkrise das marode Bankensystem zu retten. Das FED ist, anders wie vielleicht angenommen, keine staatliche unabhängige Institution, sondern eine private

Einrichtung, die im Jahr 1913 von 12 amerikanischen Geschäfts- und Investmentbanken gegründet wurde und deren Eigentümer sie auch heute noch sind. Auch wenn andere Gremien zugegebenermaßen noch

mitmischen, läßt sich überspitzt formulieren: Die US-Banken versorgen sich selbst mit Rettungs-Milliarden auf Kosten von Staatshaushalt und Steuerzahler.

Dazu einige Zahlen, die das Ausmaß verdeutlichen: Seit Ausbruch der Finanzkrise in 2008 wurden nach

Angaben des IWF weltweit USD 9.500 Mrd aufgewendet, um die Kernschmelze im Bankensystem zu

verhindern. Dazu kamen weitere USD 4.000 Mrd an weltweiten Konjunkturpaketen, um den drohenden

Absturz der Weltwirtschaft abzuwenden. Etliche Länder wie Irland, Griechenland, Portugal sind an der

Grenze ihrer Leistungsfähigkeit angelangt und auf fremde Hilfe angewiesen. Andere wie die USA haben

die Gelddruckmaschine angeworfen und per November einen Schuldenstand von unglaublichen USD

13.789 Mrd erreicht, der nicht mehr rückzahlbar sein wird. Ökonomen haben errechnet, dass die USA

bei einem Zinsniveau von 6% p.a. kollabieren würde. Wie sagte Margret Thatcher einst: „Das Problem

mit dem Sozialismus ist, dass einem irgendwann das Geld anderer Leute ausgeht.“

Die US-Administration versucht mit allen Mitteln, ein Abrutschen der amerikanischen Wirtschaft in die

Depression zu vermeiden, denn die Zeichen stehen auf Sturm. Über 70% der US-Wirtschaft sind vom

Konsum anhängig, aber die US-Verbraucher sind selbst hochgradig verschuldet. Die Hauspreise (das

ultimative amerikanische Finanzierungsvehikel) sind um rd. 30% eingebrochen und die offizielle

(manipulierte) Arbeitslosenrate liegt bei 10%; die echte dürfte nach Schätzungen unabhängiger

Wissenschaftler etwa 23% betragen. In den USA sind mittlerweile 42 Mio. Menschen auf Lebensmittelmarken angewiesen, da sie ihren

Lebensunterhalt nicht mehr selbst bestreiten können. Die FED Milliarden (zu Zinsen nahe 0) werden jedoch nicht direkt in den Wirtschaftskreislauf gelenkt, sondern über den Umweg des Bankensystems

(siehe oben). Die daraus resultierende Folge ist ein nur geringes Volumen, das in der Realwirtschaft landet, da es aufgrund der von den Banken verlangten hohen Kreditzinsen nicht nachgefragt

wird. Stattdessen vagabundieren Hunderte von Milliarden US-Dollar an den Finanzmärkten und suchen nach Anlagemöglichkeiten.

Die Blase an den Finanzmärkten wird weiter aufgepumpt

Soweit die Vorgeschichte, um zu verstehen, was sich momentan an den Börsen abspielt. Seit 2009

erleben wir weltweit signifikante Preisanstiege in Anleihen, Aktien, Rohstoffen, Edelmetallen und

Immobilien, obwohl die Realwirtschaft hier nicht ansatzweise Schritt halten kann. Besonders

problematisch ist die Situation für die Schwellenländer, da sie den enormen Kapitalzufluss nicht

verhindern können und dies zu gefährlichen Nebenwirkungen führt. Die ausufernden Immobilien- und

Nahrungsmittelpreise in China sind nur ein Beispiel. Ein einflussreicher chinesischer Ökonom äußerte

sich sinngemäß, dass momentan ein Heißluftballon mit Unmengen gedruckter US-Dollars auf sein Land

zufliegt und dort zu platzen droht. Denn: Wenn dieses vagabundierende Geld aufgrund von Problemen

im Heimatmarkt von den Spekulanten wieder in Nullkommanix abgezogen wird, verbleiben enorme

Schäden an den Immobilien- und Finanzmärkten der Schwellenländer.

Mit anderen Worten: Wir sehen eine enorme Inflation, die derzeit noch überwiegend auf die

Finanzaktiva begrenzt sind. Aber die Saat ist gelegt. Das Statistische Bundesamt gaukelt uns seit Jahren eine Inflationsrate von

ca. 2% vor, die jedoch niemand richtig glauben mag. Wenn man sich das

Preisniveau von Brot, Strom, Gas, Benzin, Autos, öffentliche Transportmittel (Bus, Bahn, Flugzeug),

Gastronomie etc. von vor 10 Jahren vor Augen führt, hat der geneigte Leser eher den Eindruck, dass sich alles verdoppelt hat.

Und damit liegt er nicht falsch. Denn Inflation berechnet sich, in dem man das

Wachstum der Geldmenge mit dem Wachstum der Realwirtschaft vergleicht. Und siehe da: Während

sich die Geldmenge um mehr als 10% im Durchschnitt erhöht hat, liegt das durchschnittliche

Wirtschaftswachstum der letzten 10 Jahre unter 2%.

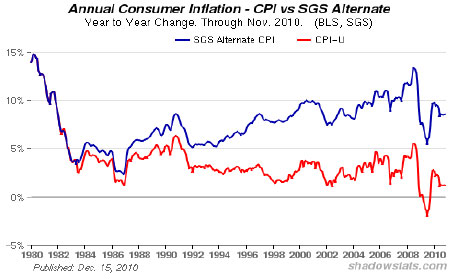

Damit dürfte sich unsere echte Inflationsrate auf ähnlichem Niveau wie in den USA bewegen. Dort

haben US-Ökonomen berechnet, wie sich die US-Inflationsrate seit 1982 tatsächlich entwickelt hat,

indem sie die vorgenommenen Manipulationen heraus gerechnet haben (blaue Linie). Sie beträgt

durchschnittlich 8,5% pro Jahr. In Rot ist die offizielle angegebene Inflationsrate eingezeichnet.

Damit sollte klar sein, dass die schleichende Erosion unserer Vermögenswerte längst begonnen hat,

während uns die politische Administration noch die heile Welt vorspielt. Die Notenbanken sitzen in der

Zwickmühle. Eine Zinsanhebung zur Dämpfung der Inflation ist faktisch unmöglich, da den Staaten dann

ihre Zinslast buchstäblich um die Ohren fliegt. Die Zeit niedriger Zinsen wird noch länger anhalten.

Die Frage lautet doch: Wie lange kann das gut gehen oder wann ist unser Geldsystem am Ende?

Dazu das berühmte Zitat von Henry Ford: „Eigentlich

ist es gut, dass die Menschen unser Banken- und

Währungssystem nicht verstehen. Denn würden sie es verstehen, hätten wir eine Revolution noch vor

morgen früh.“

Unser Fiat-Money-System, also ein Buch- und Giralgeld, das seit der Aufgabe des Goldstandards nicht

mehr an reale Werte geknüpft ist, ist beliebig vermehrbar. Und zwar solange, bis der Erste den

aufgedruckten Wert auf dem Papier nicht mehr akzeptiert. Langfristig nähert sich jedes Papiergeld

aufgrund des Zinseszinseffektes seinem inneren Wert an, nämlich Null. Denn der Zinseffekt bewirkt,

dass die Geldmenge immer größer wird. Und solange diese Geldmengenausweitung drucktechnisch

nachvollzogen und von der realwirtschaftlich Produktion nicht mehr aufgefangen wird (Abkopplung

finanzwirtschaftlicher Aktivitäten von der Realwirtschaft), verliert die einzelne Banknote zunehmend an

Kaufkraft.

Nachfolgende Schaubilder zeigen diese Wirkungen. Während die Aktienmärkte in den 90er Jahren

haussierten und echte Wertzuwächse schafften, waren die letzten 10 Jahre ein nominales Nullsummenspiel. Real jedoch, auf dem 2.

Schaubild in Goldeinheiten betrachtet, haben die Papierwährungen deutlich an Wert und damit an Kaufkraft verloren.

Das Perfide an der Situation ist jedoch: Anfangs ist das Auseinanderdriften von realem Wert und

nominalem Preis kaum erkennbar. Denn die frischen Milliarden haben zunächst positive Aspekte:

liquiditätsgetriebener Aufschwung, Realisierung von Infrastrukturprojekten, Aufstockung von

Sozialleistungen, steigende Börsen etc., im Grunde genommen unsere heutige Situation. Das Problem in

einer kreditfinanzierten Welt tritt dann auf, wenn der Geldfluss ins Stocken gerät bzw. durch die immer

wiederkehrenden Hilfspakete der Grenznutzen pro Geldeinheit geringer wird. Mit anderen Worten: Der

nächste Schuss muss immer schneller und mit immer größerer Dosis erfolgen.

Mit ihrer letzten Maßnahme eines erneuten Konjunkturpakets über USD 700 Mrd. hat die USNotenbank

im November 2010 ihre Zielsetzung verdeutlicht, eine Inflation der Vermögenswerte herbei

zu führen, um die Wirtschaft zu stützen. Doch auch dieses Geld wird schnell verpuffen und nur zu weiter

steigenden Aktien- und Rohstoffpreisen führen.

Die nachfolgende Grafik verdeutlicht den Effekt für die USA in beeindruckender Weise: Das Bild zeigt die

Wirkung eines zusätzlichen Dollars Staatsverschuldung auf das Bruttoinlandsprodukt Amerikas. Die

eingezeichnete Nulllinie zeigt an, dass zusätzliche Verschuldung mittlerweile keine positiven Effekte

mehr auf das US-Wirtschaftswachstum auslösen. Soll heißen: Es wird nur noch Inflation erzeugt.

Über dieser Entwicklung steht der Satz von Ludwig von Mises, US-Ökonom und einer der berühmtesten

Vertreter des 20. Jahrhunderts der Österreichischen Schule der Ökonomie: „Die einzige Alternative

lautet: Entweder die Krise entsteht früher durch die freiwillige Beendigung der Kreditexpansion – oder sie entsteht später als finale und totale Katastrophe für das betreffende

Währungssystem.“

Man sollte nicht vergessen: Ein Staatsbankrott ist immer ein Bankrott des Gemeingutes und damit des

Bürgers. Nun wird auch wieder deutlich, warum man uns „Bürger“ nennt.

Mehr Schein als Sein

In einem meiner letzten Wirtschaftsberichte hatte ich bereits angemerkt, dass wir keinen tragfähigen

Aufschwung haben, da die ursächlichen geldpolitischen Maßnahmen auf Dauer keine Wirkung mehr

entfalten. Wir haben in Deutschland eine Scheinblüte in einer geborgten Zeit, da die Probleme nicht

gelöst wurden. Im Moment profitiert unsere exportorientierte Wirtschaft ganz enorm von der Schwäche

Resteuropas und dem damit einhergehenden schwachen Außenwert des Euros.

Aber was kommt danach? 60% unserer Exporte gehen in die EU und 25% in die USA, also in Länder,

deren Kaufkraft und Konsumneigung durch die Finanzkrise nachhaltig gestört ist. Beispiel Griechenland:

Das Land kann nur durch Wachstumsimpulse aus der Krise kommen, aber das von der EU erzwungene

Sparprogramm wird es weiter zurückwerfen. In den Hauptgeschäftsstraßen Athens steht mittlerweile

jeder zweite Laden leer, nahezu täglich gibt es gewalttätige Demonstrationen.

Die hochgelobten Schwellenländer, die, wenn man den Medien Glauben schenkt, die Weltwirtschaft im

Alleingang retten, machen bei der deutschen Exportquote jedoch nur einen einstelligen Prozentbereich

aus. In der Tat entfaltet das enorme Wirtschaftswachstum in Asien, vornehmlich in China und Indien,

positive Wirkungen auf das Weltwirtschaftswachstum. Was zunächst gut klingt und unbestritten auch

dazu beigetragen hat, dass eine globale Deflationsspirale (bisher) vermieden werden konnte, birgt

jedoch bei längerfristiger Betrachtung enorme Gefahren.

Mit 1,3 Milliarden Menschen hat China eine viermal so große Bevölkerung wie die USA und stellt

gemeinsam mit Indien ein Drittel der Weltbevölkerung. Die wachsende Bedeutung Asiens in der

Weltwirtschaft stellt die westliche Welt vor seine größte Herausforderung überhaupt, denn es geht um

nichts Geringeres als die Verteilung der weltweiten Ressourcen und des Wohlstandes.

Die Verschiebung der Marktkräfte wird bittere Konsequenzen haben

China war lange Zeit Exporteur von Billiggütern, die im Westen nicht ernst genommen wurden. Jedoch

hinter den Kulissen wurde die Zukunft strategisch und mit hoher Intelligenz geplant. Schon die Kleinsten lernen in der Schule

die 36 Strategeme der taktischen Kriegsführung, die in einem militärischen Handbuch verfasst sind. Eine Taktik lautet z.B. „Den Tiger vom Berg in die Ebene locken“.

Bestes Beispiel für die angelockten Tiger ist der nahezu abgeschlossene Technologietransfer der

westlichen Industrie nach China. Es gibt heute kaum noch einen Konzern aus relevanten Bereichen

(Automobilbau, Elektrotechnik etc.), der nicht über eine Produktionsstätte in China verfügt. Die Vorteile

lokaler Produktion und billiger Arbeitskräfte mussten jedoch zum Höchstpreis erkauft werden, nämlich

der Preisgabe jeglichen Know how`s im Rahmen von Joint Ventures. In China darf kein ausländisches

Unternehmen Produktionsstätten errichten, ohne einen chinesischen Partner daran zu beteiligen.

Patentschutz wurde missachtet, die Produktion gnadenlos imitiert. Heute ist China in der Lage,

hochwertigste Hightech-Güter selbst zu bauen (Transrapid, Airbus, Tarnkappenbomber etc.).

Was vielen Akteuren offensichtlich immer noch nicht bewusst ist: In China wächst ein Kapitalismus

heran, der in seiner Brutalität und Rücksichtslosigkeit in der westlichen Welt beispiellos ist. Die totalitäre Politik, die

keine Wahltermine fürchten muss, ist extrem pragmatisch. Das Individuum zählt nichts, die Strategien sind auf maximalen Erfolg ausgerichtet.

China verfügt heute über Währungsreserven von USD 2.850 Mrd. (nach noch USD 400 Mrd. in 2004) und hat die USA als deren größter

Kreditgeber mittlerweile in ihre Abhängigkeit gebracht. Wenn China

öffentlich erklärt, dass es keine Treasury-Bonds mehr kauft, wird der US-Dollar kollabieren.

Viel entscheidender sind jedoch die strategischen Investitionen in weltweite Rohstoffvorkommen, sei es

in Eisenerzminen in Australien, langfristigen Gaslieferverträgen mit Russland oder umfangreichen und

exklusiven Verträge mit diversen Ländern auf dem afrikanischen Kontinent, z.B. in Angola, Nigeria,

Simbabwe oder der Elfenbeinküste. In Afrika arbeiten mittlerweise einige hunderttausend chinesische

Facharbeiter an der lokalen Infrastruktur (Bau von Straßen, Brücken, Hafenanlagen, Stromnetzen etc.).

Afrika ist ein dankbarer Absatzmarkt. Als Gegenleistung erhält die chinesische Regierung Zugang zu den

immensen Rohstoffvorkommen im afrikanischen Boden (Öl, Gas, Agrargüter).

Seitens der chinesischen Regierung wurde die Sicherung von weltweiten Ressourcen zur Schlüsselaufgabe erklärt. Die Hälfte aller

Auslandsinvestitionen Chinas geht in den Rohstoffsektor. Die

Konsequenzen aus dieser Erkenntnis sind erschreckend. China ist gerade dabei, die westliche Welt auf

ihrem angestammten Terrain, dem Kapitalismus, rechts zu überholen. Und wir haben dem nichts

entgegen zu setzen. Während wir uns mit hoher Verschuldung und einer auseinanderbrechenden

Währung befassen, erklärt China gerade, dass es die Ausfuhr von für die Hightech-Industrie wichtiger

Metalle (sog. Seltene Erden) drastisch reduzieren will. China besitzt 90% der weltweiten Vorräte dieser

Metalle und kann die gesamte moderne Chipindustrie nachhaltig beeinflussen.

Wie gesagt, der Technologietransfer ist fast abgeschlossen und zukünftige Danksagungen werden wir

von China kaum erwarten können. Denn China braucht uns dann nicht mehr. Für den gerade

entstehenden immensen Konsumgütermarkt Chinas werden die zukünftigen Eintrittsbarrieren für

ausländische Güter extrem hoch sein.

Die westlichen Industrien werden sich neu erfinden müssen. Umfangreiche Investitionen in den

Bereichen Bildung und Forschung sind unumgänglich, um eine weiterhin ernst zu nehmende Rolle in der

neuen Weltwirtschaftsordnung zu spielen. Medizinische Forschung, Bio- und Nanotechnologie,

Klimaschutzsysteme, e-Mobility und intelligente Stromnetze sind durchaus Betätigungsfelder, die

Jahrzehnte in die Zukunft reichen und Wissensvorsprünge manifestieren können. Die Wahrscheinlichkeit

zukünftiger protektionistischer Maßnahmen von Ländern oder Wirtschaftsregionen zum Schutz der

heimischen Industrie ist jedenfalls größer geworden. Die Vision eines europäisch-amerikanischen

Wirtschaftsraumes mit einem Amero als Währungseinheit auf der einen Seite und einem asiatischen

Wirtschaftsraum auf der anderen Seite ist bei dem oben beschriebenen Szenario nicht von der Hand zu

weisen.

Das „Smart Money“ hat seine Dispositionen erledigt

Wer sein Vermögen heute sichern will, muss die beispiellosen Schieflagen in der Weltwirtschaft

verstehen. Der entscheidende Punkt ist, dass in einer solchen Phase die volkswirtschaftlichen Faktoren

alles andere überschatten. Hier helfen keine einzelnen Unternehmensanalysen, wenn systemische

Schwächen des gesamten Finanzsektors der westlichen Welt zu globalen Instabilitäten führen.

Unter Smart Money versteht man die Investoren (nicht Banken), die völlig unabhängig von

irgendwelchen Zwängen oder Einschränkungen weltweit nach den bestmöglichen Anlagen zum Erhalt

ihres Vermögens suchen. Dazu gehören große Stiftungen, industrielle Familiendynastien oder private

Investoren(-gruppen). Hier wurden die Weichen mit Beginn der Finanz- und Wirtschaftskrise in Richtung

Real- und Sachwerte gestellt und in Wald (USA, Brasilien), Agrarland (Australien, Neuseeland, USA),

Edelmetalle, Immobilien (Schweiz, Singapur), Ölquellen und -leitungsrechte (Kanada, USA),

Infrastruktureinrichtungen, Private Equity und substanzstarke Unternehmen investiert.

Vor dem Hintergrund der globalen Instabilitäten und Marktverzerrungen sind auch die Börsenprognosen

der Bankanalysten reine Makulatur, da sie auf Bewertungskennziffern und langfristigen Mittelwerten

beruhen. Mikroökonomische Analysen helfen hier nicht weiter. Kein Mensch weiß, wie sich die Börsen

in diesem Jahr oder in 2012 entwickeln. Wie schon beschrieben, sind die Finanzmärkte rein

liquiditätsgetrieben. Wenn die immense Geldschwemme der Notenbanken weiter anhält, werden

Aktien, Rohstoffe und Edelmetalle weiter steigen. Jedweder Schock aber, sei es ein Stocken des

Liquiditätsflusses, Staatsinsolvenzen oder eine Währungsreform, werden die Börsen deutlich einbrechen lassen. Wie lange eine

solche Durststrecke dann dauert, wird sehr davon abhängen, wie stark die Realwirtschaft belastet wird und welche Kaufkraft nach einer Neuordnung der Währung bei den Privathaushalten noch

vorhanden ist. Die Weltwirtschaftskrise in den 30er Jahren kann nur begrenzt zur Anschauung herangezogen werden. Wir haben uns sehr intensiv mit dem Thema befasst, sind aber zu dem Schluss

gekommen, dass die heutigen Wirkungsmechanismen in einer global vernetzten Welt andere sind als in den 30er Jahren des letzten Jahrhunderts.

Staatsinsolvenzen zulassen

Ein sinnvoller Lösungsansatz, zumindest für Europa, wäre die Akzeptanz von Staatsinsolvenzen. Ein

Schuldenmoratorium für Griechenland, Irland oder andere mit einem Teil-Schuldenerlass. Prolongation

der Restschulden und einem Austritt aus der Währungsunion wäre die deutlich günstigere Alternative.

Gleichzeitig muss dann akzeptiert werden, dass es zu erheblichen Ausfällen bei Staatsanleihen und bei

staatlichen Kreditgeschäften der europäischen Banken kommt. Das ist mir jedenfalls sympathischer als

permanente Transferzahlungen ins Nirwana, auch für den Preis, das dann wiederum einzelne

Finanzinstitutionen vor der Insolvenz stehen. Dann kann der Staat entscheiden, ob einzelne Banken

aufgrund ihrer Systemrelevanz gegen Ablieferung von Aktien gerettet werden sollen. Die Zockerei hätte

dann zumindest ein Ende.

Bankenprodukte und Marktmanipulationen

Eigentlich wollte ich dieses Mal nichts über das Bankensystem schreiben, aber manchmal holen einen

die Ereignisse doch wieder ein. Goldman Sachs, gemeinhin auch als „Finanzkrake“ bezeichnet, sorgt mal

wieder für Schlagzeilen. Sie hat sich mit einem Anteil von unter 1% an dem sog. „Social Network“

Facebook beteiligt und dafür USD 450 Mio. bezahlt. Hochgerechnet würde dies einen FacebookFirmenwert von rd. USD 50 Mrd.

bedeuten. Dabei hat das Unternehmen, im Grunde eine

Datensammelstelle, überhaupt keine greifbare Substanz. Anschließend verpackt Goldman Sachs den

gekauften Anteil in einen Fonds mit einem Volumen von USD 1,5 Mrd und bietet ihn seinen Kunden in

der Vermögensverwaltung an (Mindestzeichnungsbetrag USD 2 Mio.). Wenn man dann den aktuellen

Abschluss von Facebook sieht, wo ein Gewinn von immerhin USD 400 Mio. ausgewiesen wird, muß man

sich einen Marktpreis von USD 50 Mrd. erst einmal auf der Zunge zergehen lassen. Das bedeutet

börsentechnisch nämlich ein Kurs-Gewinn-Verhältnis von 125 oder im Umkehrschluss eine Rendite von

0,8% p.a. Wer ist nun der Dümmere – Goldman Sachs oder seine Top-Privatkunden? Dem Vernehmen

nach ist der Fonds mehrfach überzeichnet.

Keine Spekulation mit Nahrungsmittel

Investmentbanken sind ja dafür bekannt, das sie immer sehr treffsicher die Trends der Zeit erkennen

und eine Fülle neuer Produkte auf diese Entwicklungen emittieren. Im letzten Jahr hat es von nahezu

allen großen Häusern eine Flut von Investmentfonds und ETC`s auf Rohstoffe gegeben. Besonders fatal

in diesem Zusammenhang sind die Fonds, die Nahrungsmittel wie Weizen, Mais, Soja etc. als

Investitionsgegenstand haben.

Ich hatte schon angemerkt, dass die Liquiditätsschwemme die Rohstoffpreise (Öl, Kupfer, Gold, aber

auch Nahrungsmittel) deutlich nach oben getrieben hat. Der Preis für Nahrungsmittel wird

ausschließlich an der Chicago Board of Trade (Warenterminbörse) festgelegt. Hohe Nachfrage von den

o.g. Investmentvehikeln treibt die Futurepreise für Nahrungsmittel zum Schaden der Bevölkerung, da

die Fonds häufig Volumina von jeweils einigen Hundert Millionen bis zu einige Milliarden USD

aufweisen.

Wir bitten alle Kapitalanleger, diese künstlich induzierte Nachfrage nach Nahrungsmitteln als Geldanlage strikt abzulehnen. Wir

haben uns in unserem Kreis der Vermögensverwalter klar von diesen Produkten distanziert, denn die Leidtragenden sind die Menschen in den Entwicklungsländern, die dringend auf billige Nahrung

angewiesen sind. Es gibt viele sinnvolle Möglichkeiten, sich unmittelbar an der Wertschöpfungskette zur Produktion von Nahrungsmitteln zu beteiligen, sei durch Direktbeteiligungen an Agrarflächen

oder durch Kauf von Aktien der Nahrungsmittel-oder Zulieferindustrie. Damit unterstützt man mit seinem Kapital die Produktion und spekuliert nicht isoliert auf die

Preisentwicklung.

Die weitere Argumentation, dass bei reinen Rohstofffonds die Rendite durch die notwendige

Inkaufnahme von wiederkehrenden Rollverlusten deutlich geringer und teilweise sogar negativ ist als die tatsächliche

Preissteigerung, erspare ich mir hier. Für den Kunden selten ein rentables Investment, für die Bank ein lohnendes Provisionsgeschäft.

Handlungsalternativen für den Privatanleger

Für den Privatanleger ist die Geldanlage kaum noch beherrschbar. Eingebettet zwischen dem

unüberschaubaren Gemengelage der Weltwirtschaft, bewusst lancierten Fehlinformationen und dem

Marketingfeuerwerk der Bank- und Fondsindustrie kann er nur restlos überfordert sein. Wir haben

genau aus diesen Gründen im Rahmen der Vermögensstrukturplanung eine klare Trennung von

(juristisch) täglich liquidierbaren Anlagen (Tagesgeld, Anleihen, Aktien, Investmentfonds) und mittel- bis

langfristig angelegte strategische Investitionen vorgenommen.

Im Bereich der strategischen Investitionen haben wir im letzten Jahr erfolgreich versucht, den Ansatz

des Smart Money auch für unsere Mandanten investierbar zu machen. So konnten wir uns im Rahmen

von Co-Investments mit namhaften Investoren an sachwertorientierten Anlagen in den Bereichen

Rohstoffe, Immobilien und Infrastrukturmaßnahmen beteiligen. Diese Investitionen zeichnen sich durch

ihre Unabhängigkeit von Börsenentwicklungen und kurzfristigen Marktschwankungen aus. Die Auswahl

der Anlageklassen erfolgt anhand der Analyse der oben schon als entscheidend erwähnten volkswirtschaftlichen Faktoren. Auch in

diesem Jahr werden wir voraussichtlich wieder an einigen sehr

interessanten Anlageopportunitäten als Co-Investor teilnehmen können, die allesamt einen wirksamen

Inflationsschutz und vernünftige Realrenditen erwarten lassen.

Im liquiden Depotgeschäft ist bis auf wenige Ausnahmen eine taktische Vorgehensweise vorzuschlagen. Unser Multi-Asset-Portfolio

in der Vermögensverwaltung hat sich mit seiner ausgewogenen Struktur und niedrigen Marktschwankung hervorragend geschlagen. Tägliches Risikomanagement und laufende Neubewertung der externen

Faktoren bestimmen hier unsere Arbeit. Dazu beobachten wir u.a. Zinsen, Währungsrelationen, Rohstoffe, Kapitalströme, Börsenmomentum etc. Über alldem muss aber heutzutage die Bereitschaft stehen,

eine Allokation kurzfristig im Bedarfsfall vollständig zu liquidieren.

Verlierer in diesem Umfeld werden deutsche Lebensversicherungen sein, die einerseits unter dem

niedrigen Zinsniveau leiden und gleichzeitig bei einem Ausfall von Staatsanleihen existenziell getroffen

würden. Kritisch zu sehen sind ebenfalls die umfangreichen Anlagen der Privathaushalte in Tages- und

Festgeld. Unabhängig von der weiterhin sehr zweifelhaften Solvenz des Bankensektors ist der Zinsertrag vor dem Hintergrund des

geschilderten Inflationsszenarios eine geplante Kaufkraftvernichtung.

Fazit

Bei allen Überlegungen sind externe, außerhalb der wirtschaftlichen Zwänge liegende Faktoren noch

nicht berücksichtigt. Als Beispiel mögen die kritischen Entwicklungen im Iran oder in Pakistan und

neuerdings in Tunesien dienen, die einem Pulverfass gleichen und dem Westen die ganze Ohnmacht der „vermeintlich heilen Welt“

vor Augen führt. Die Mobilmachung des Islam in seiner Anti-Haltung zur

christlichen Welt erscheint noch weit weg, doch möglicherweise ist sie näher als wir glauben. Wir

kommen leider nicht umhin, auch das Unmögliche zu denken.

Mir ist sehr bewusst, dass diese Analyse eine schwer verdauliche Kost ist. Die vielfältigen Facetten,

Ereignisse und Daten aus verschiedensten Regionen der Welt lassen sich kaum auf wenigen Seiten

verständlich zu einem Gesamtbild zusammenfügen, denn der Stoff reicht für ein Buch. Aber sie bilden

täglich die Grundlage der Gespräche mit unseren Mandanten, die ihre Vermögenssicherung ernst

nehmen.

Ich freue mich sehr auf Ihre Anmerkungen und die weiteren Gespräche mit Ihnen und verbleibe

mit herzlichem Gruß

Ihr

Ulrich Heil